Guten Tag,

«Ich verstehe die UBS»

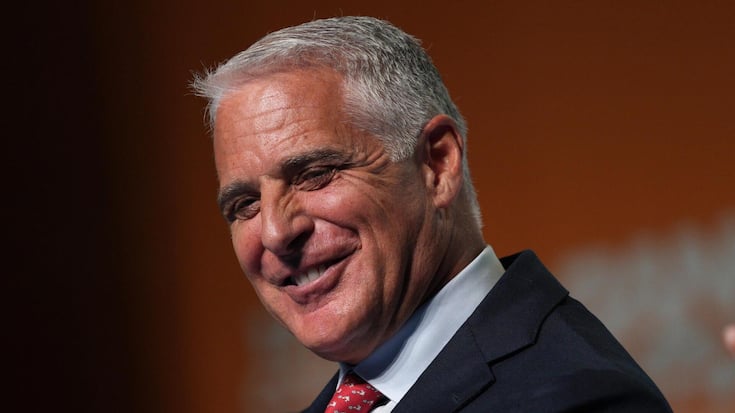

Der erfolgreichste Banker der Eurozone über Polit-Frust, Commerzbank-Übernahme – und zu harte Vorschriften für die UBS.

Seit Andrea Orcels Antritt hat sich der Kurs der Unicredit verachtfacht.

Francesca Volpi / BloombergDer 38. Stock im Unicredit-Turm in Mailand, ein heisser Sommertag, der Blick geht weit in die Lombardei – und ein kämpferischer Bankchef. Seit vier Jahren führt der Ex-UBS-Investmentbanking-Chef Andrea Orcel die italienische Grossbank Unicredit, die sich als einziges Finanzinstitut wirklich paneuropäisch nennen darf – Banken in 13 Ländern gehören dazu, von der HypoVereinsbank in Deutschland bis zum Marktführer in Kroatien. Orcel würde gern weiter expandieren – doch die Politik bremst, allen Lippenbekenntnissen zum Trotz.

Sind Sie der einzige europäisch denkende Banker?

Ich bin definitiv ein Banker, der an das immense Potenzial und die Notwendigkeit eines vereinten Europas glaubt: wirtschaftlich, sozial, finanziell und politisch. Ein wirklich geeintes Europa wäre in der Lage, sich gegenüber den USA und China zu behaupten, enormen Wohlstand und Chancen für seine Bürger zu schaffen und unsere Grundsätze und Werte zu verteidigen, einschliesslich des Rechts auf unsere Differenzen innerhalb Europas.

Alle Regierungschefs sprechen vom Draghi-Bericht, der eine engere Kapitalmarktunion als Gegenkraft zu den US-Banken fordert. Unicredit will diese Konsolidierung vorantreiben – wird allerdings von der Politik ausgebremst.

Als ich zu Unicredit kam, haben wir uns zum Ziel gesetzt, die Bank für Europas Zukunft zu sein. Aber wir erleben politische Einmischung: Die Regierungen versuchen aktiv, dieses Zusammenwachsen zu verhindern. Das ist ernüchternd und frustrierend.

Relevante Themen

Werbung