Guten Tag,

Crowdlending: Anleger spielen Banker

Schweizer und baltische Kreditplattformen locken mit hohen Renditen. Durch Corona steigen jedoch die Risiken.

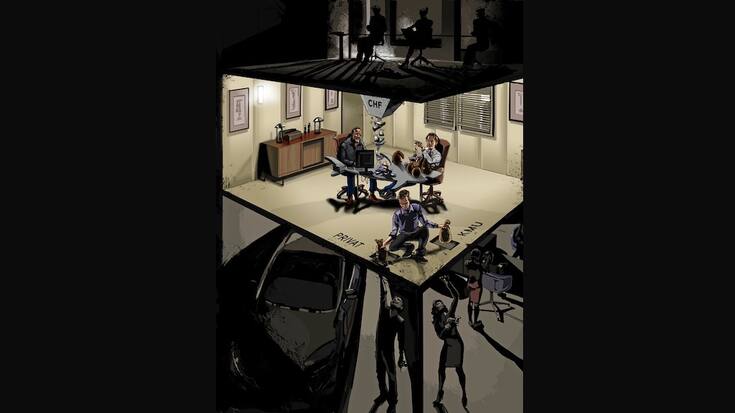

Geldfluss: Via Crowdlending-Plattformen fliesst das Geld von den Anlegern zu den Kreditnehmern. Weil Banken leer ausgehen, profitieren alle Teilnehmer.

Regina Vetter für BILANZMit den Investoren kommuniziert Florian Kübler zeitgemäss per Blog. Seit April klärt der Chef des auf Crowdlending spezialisierten Fintech-Unternehmens Lend in einem neuen Beitrag auf, wie es um die Zahlungsmoral der Kreditnehmer steht.

Angesichts der Corona-Krise ist die Crowd, die über Plattformen Kredite an Privatpersonen und kleine Firmen vergibt, etwas beunruhigt. Die Angst vor Kreditausfällen steigt. Die bisher recht ansehnlichen Renditen scheinen plötzlich in Gefahr.

Selbst den Kredithai zu spielen, Geld zu verleihen und dabei saftige Zinsen einzufahren, ist seit einigen Jahren mittels sogenannter Crowdlending-Plattformen möglich. Bereits elf solcher Plattformen gibt es alleine in der Schweiz.

Werbung